一年一度由「大摩」摩根士丹利(Morgan Stanley)和瑞士LuxeConsult公司提出的瑞士鐘錶產業年度報告已經出爐,最近我們陸續介紹了其中相關的內容,例如哪個品牌的年度銷售額最高、品牌之間的市佔率如何,或是品牌在上個年度的銷售額成長幅度多寡等等,這份報告的內容非常豐富,但也往往會產生一些爭議——大摩和LuxeConsult都已經先強調報告中的各項品牌業績數字是估算出來的結果,並非他們一家一家請品牌自行提供得來,作為媒體和消費者可以從中獲得一些了解瑞士鐘錶產業的發展資訊,但是對於品牌而言,他們通常不願意把自己的銷售成績直接公諸於世,卻又不免要被動去接收這類的報告,看看裡面提到的內容會不會出現可能誤導市場的資訊,怕自己被這些不一定正確的消息帶來負面影響。

先不管瑞士鐘錶產業年度報告的正確性有多高,大摩和LuxeConsult在觀察、分析和歸納的過程中總是有一套他們的立論基礎與公式,所以我們還是可以抱著客觀的角度概要看看過去一年內各品牌在激烈競爭下的表現如何。除了一些報表、數據直接寫明的結論之外,我們從中也還發覺到一些數字下面所隱藏的市場現象。

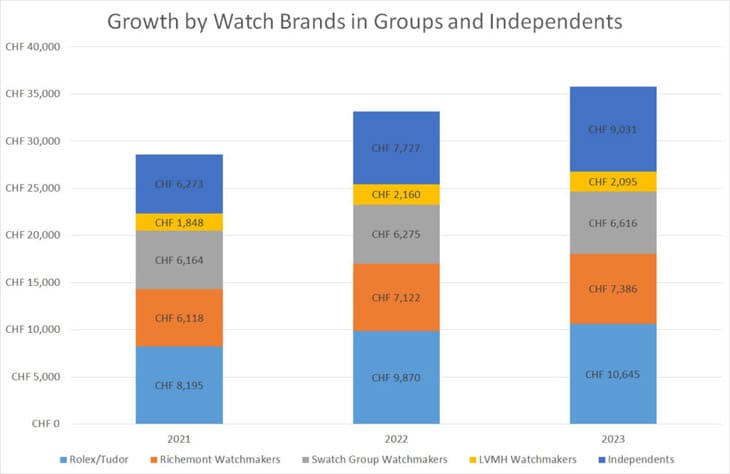

▲圖為過去三年間獨立營運品牌和集團化品牌的銷售發展概況。Source:LuxeConsult, Morgan Stanley

首先,從各品牌的銷售情況來看,獨立營運的品牌整體來說會比大集團品牌有更佳的銷售表現,例如報告中提到從2019~2023這五年內,獨立營運的品牌銷售額平均成長幅度達到43%,反觀規模甚巨的集團如Richemont、Swatch和LVMH等,他們旗下的品牌在同期內的銷售額成長幅度「僅」為16%,雖然兩種類型的品牌都有正成長,不過成長幅度多和少還是有較為明顯的差異。

再來還有一個數據上比較看不出來的趨勢,那就是在過去幾年間希望把自家產品定位成「平價奢侈錶」的品牌,乍看這樣產品內容好像很吸引人:花相對少的代價,可以買到高品質的精品等級手錶,可是從實際的推估銷售表現看來,市場對這樣產品買單的意願到底有沒有表面看到的光明璀璨呢⋯⋯

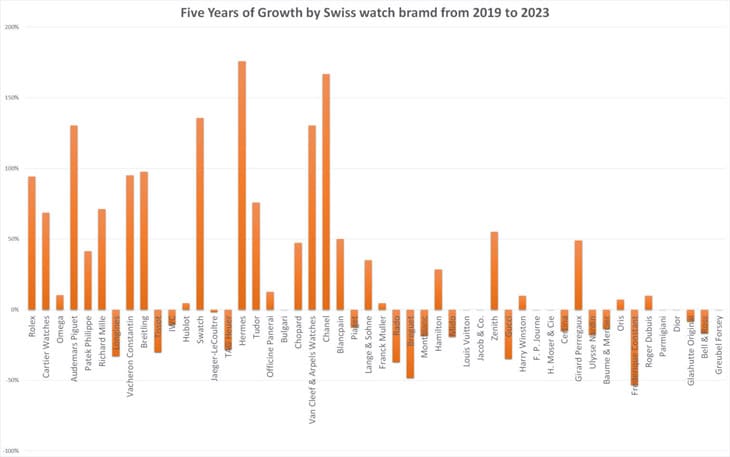

▲圖為從2019~2023年以來,各家知名瑞士手錶品牌的銷售額成績單。Source:LuxeConsult, Morgan Stanley

類似入門價位的機械錶品牌不少,例如天梭、雷達表、康斯登甚至浪琴表都能算是主打平價奢侈錶的品牌,由大摩和LuxeConsult的瑞士鐘錶產業年度報告可知,康斯登的銷售額從2019年到2023年以來直接砍半,另外同期間天梭的銷售額降了30%、浪琴表也下滑33%,雷達表也是掉了37%以上,可見「入門價位的高級手錶」近年有愈來愈不好賣的跡象。

▲路易威登2023年開發出的全新Tambour小三針,手錶的細節、設計全面進化,包括定價也提高許多。

品牌之間想必也注意到這樣的情況,因此近年開始我們發現有的品牌已經在調整產品策略,一方面降低手錶產量、採取限量策略,同時也重新設定產品價格,將定價進一步提高,像是路易威登2023年就大幅縮減產品線,改推出全新的Tambour後重啟並切入高級手錶市場,如今新生代Tambour鋼殼小三針定價便高達60萬台幣,和過往Tambour入門款的定價拉開了距離,乍看這樣的策略似乎有點冒險又大膽,可是實際情況反而令人出乎意料。

▲百年靈在前兩年間一方面縮減手錶產量,同時也嘗試提高產品定價,在2023年的銷售表現有更上層樓的進步。

另舉其他例子,百年靈和泰格豪雅,這兩個知名品牌在2021年時的推估銷售額相當接近,都在6.8億瑞郎左右,足以並列瑞士鐘錶產業年度銷售榜的第10名,他們在接下來兩年的策略上出現一些變化,其中百年靈在2021年時手錶的平均定價為4,888瑞郎、年產量估計為19萬只;到了2023年時百年靈的產量比2021年降低約12000只,但是產品定價卻直線提升至6,769瑞郎。反觀泰格豪雅在2021年時的手錶平均定價為2,095瑞郎、年產量達到46萬只;兩年後該品牌的產品定價只小幅提升至2,228瑞郎,產量也降低至39萬只。

▲泰格豪雅近年的產量雖然也往下降,可是產品定價變化不大,反而使其在2023年的銷售額不進則退,排名比起2021年下滑5個名次。

受到疫情影響,各品牌的產量與產能在過去幾年都降低了些,不過這兩個本來銷售成績接近的品牌,在調整產品價位策略後,百年靈2023年的銷售額增加至8.7億瑞郎(排名錶壇第9),而泰格豪雅的銷售額則是跌到6.15億瑞郎(排名錶壇第15),兩年內兩個品牌因為策略不同,所以業績表現也出現了分水嶺,回到前面提到的平價奢侈錶是否還有市場號召力這個疑問,由數據反映出其確實不易引起消費者共鳴,反而是愈讓人有物以稀為貴感受的產品,在大環境往下走的時候會更讓人有願意花錢的動力。